Статья размещена в газете «Первая полоса» № 2 (129), март 2021.

Форма ведения предпринимательской деятельности — индивидуальное предпринимательство (ИП) существует с момента зарождения первых товарно-денежных отношений. Однако в практике российского законодательства до сих пор не обозначены четкие границы правового регулирования индивидуальных предпринимателей. Так, в ГК РФ ИП посвящена только статья 23.

В настоящее время рассматривается проект закона об ИП, но какие последствия он принесет, говорить еще рано, поэтому, применяя те или иные нормы нашего законодательства, в том числе налогового, следует обращать внимание на особые нормы, посвященные именно этой форме.

Как выбрать систему налогообложения для ИП

Кто такие индивидуальные предприниматели

Индивидуальные предприниматели — физические лица (ФЛ), которые (ст. 11 НК РФ):

-

зарегистрировались в установленном порядке;

-

осуществляют предпринимательскую деятельность без образования юридического лица;

-

являются или стали главами крестьянских (фермерских) хозяйств.

Если ФЛ осуществляют предпринимательскую деятельность без образования юридического лица (ЮР), но не зарегистрировались в качестве ИП, то при исполнении своих обязанностей не вправе ссылаться на то, что они не являются ИП.

Таким образом, если ФЛ фактически осуществляет предпринимательскую деятельность, то налогообложение его будет осуществляться по общей системе налогообложения (ОСН), так как для выбора иного режима требуется обязательная регистрация в качестве ИП и уведомление налогового органа о выборе соответствующего режима.

Признаки предпринимательской деятельности

Предпринимательской деятельностью является (ст. 2 ГК РФ) самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг.

Лица, осуществляющие предпринимательскую деятельность, должны быть зарегистрированы в качестве ИП в установленном законом порядке, если иное не предусмотрено ГК РФ.

Следует отметить, что наличие у физического лица статуса ИП не всегда свидетельствует о том, что любая его деятельность является предпринимательской. И наоборот — отсутствие статуса ИП у физлица не означает, что он не может получить доход от предпринимательской деятельности (Письмо ФНС России от 07.05.2019 № СА-4-7/8614, Письма Минфина России от 24.05.2017 № 03-04-05/31781, от 01.08.2013 № 03-04-05/30868).

Физическому лицу, осуществляющему деятельность, которая отвечает признакам предпринимательской, необходимо:

1. зарегистрироваться в качестве ИП либо начать применять систему уплаты налога на профессиональный доход, так как в этом случае не требуется регистрация в качестве ИП;

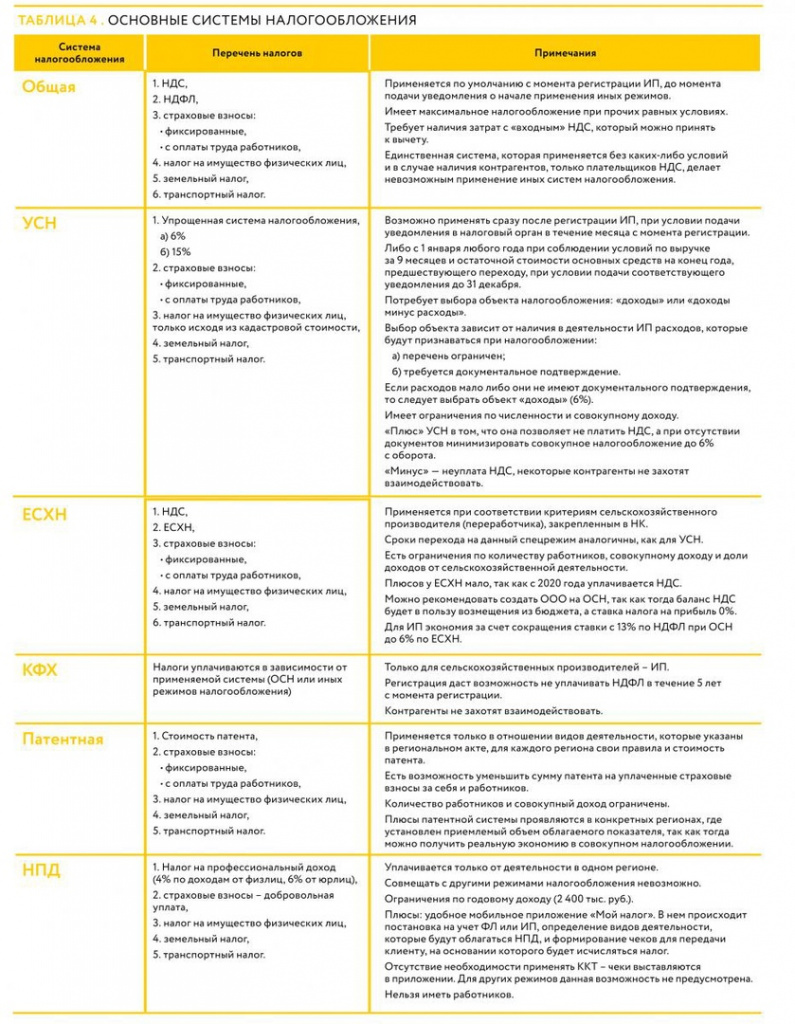

2. выбрать из существующих налоговых режимов наиболее подходящий:

- упрощенная система налогообложения (УСН);

- патентная система налогообложения;

- крестьянское фермерское хозяйство (КФХ);

- система налогообложения ЕСХН;

- уплата налога на профессиональный доход.

Подробнее каждая система представлена в Таблице 4 (в конце статьи).

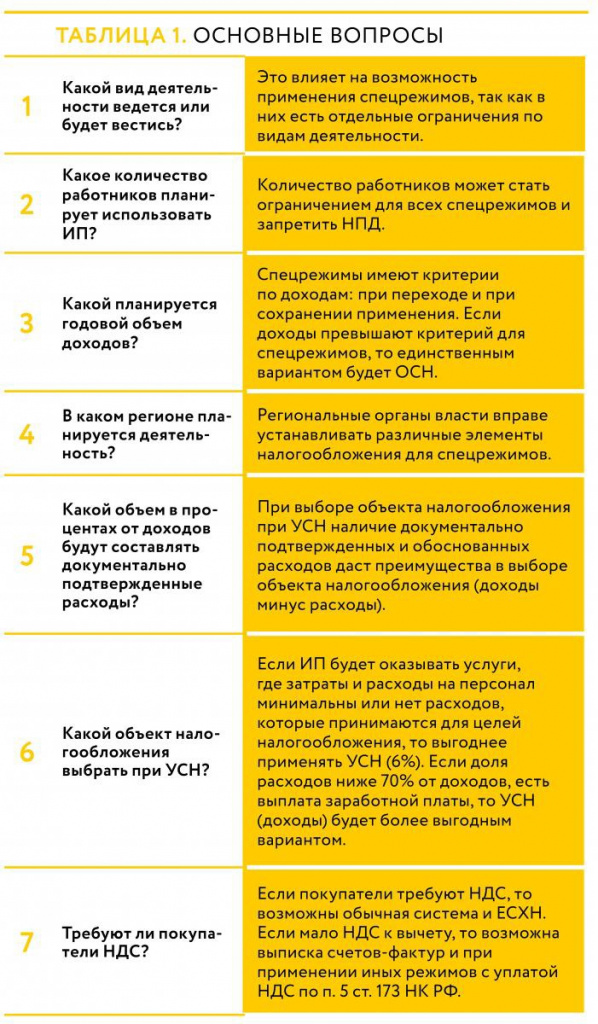

При выборе системы налогообложения индивидуальный предприниматель должен ответить на ряд вопросов (Таблица 1):

Как выбрать режим и не прогадать

Для окончательного выбора режима налогообложения следует рассчитать финансовые последствия применения различных режимов налогообложения и выбрать тот, где совокупная чистая прибыль будет максимальной.

Для этого нужно взять условную (предполагаемую или фактическую прошлогоднюю) выручку (доход) и некоторые условные расходы.

При расчете экономического эффекта не стоит брать в расчет расходы по приобретению ОС, так как различия в финансовом результате будут носить неспецифический характер. Данное обстоятельство следует рассматривать на конкретные периоды времени, связанные с приобретением ОС.

Рассмотрим на условном примере, как выбрать систему налогообложения.

Первоначальные данные можно взять из прошлого периода деятельности, а если она только начинается, то из бизнес-плана.

Далее производите расчет финансовых показателей, согласно НК РФ (Таблица 3)*:

Единица измерения: тыс. руб.

Как мы видим из таблицы, применение (ОСН) приведет к наименьшим финансовым результатам, чем применение спецрежимов.

Еще раз хочу подчеркнуть, что здесь рассматривается только подход к анализу, а не реальная ситуация, так как в реальности субъекты МСП смогут в 2021 году применять пониженную ставку страховых взносов с суммы оплаты труда, превышающей МРОТ, но это не повлияет значительно на принципиальный выбор системы налогообложения.

Однако если запланированная выручка превысит допустимый предел для УСН, 200 млн. руб., выбора вариантов налогообложения не останется. В этом случае потребуется поиск надежных контрагентов с НДС, чтобы максимально снизить налоговую нагрузку.

Следует учесть, что размер стоимости патента может значительно отличаться в зависимости от вида деятельности. С 2021 года стоимость патента можно уменьшить на сумму страховых взносов, как за самого ИП, так и со взносов, уплачиваемых с заработной платы работников.

НПД возможен к применению только в мелком бизнесе без работников, но даст хорошие финансовые показатели и простоту учета.

Заключение

Выбор системы налогообложения может оказать существенное влияние на финансовые показатели деятельности ИП: применение специальных налоговых режимов действительно выгодно для малого бизнеса. Однако существующие критерии применения спецрежимов не позволяют их использовать очень широко.

Тем не менее большая часть ИП, как правило, реально малые, поэтому применение спецрежмов ими возможно, а значит возможно и получение обоснованной налоговой выгоды. Главное, чтобы ИП не был участником группы компаний, так как тогда налоговая выгода может превратиться в необоснованную из-за аффилированности лиц. Налоговые органы расценивают наличие ИП в группе компаний — как субъекта извлекающего необоснованную налоговую выгоду, об этом свидетельствует многочисленные письма ФНС о дроблении и негативная практика в отношении налогоплательщиков по дроблению бизнеса (Информация ФНС от 11.12.2019 «Налоговая политика и практика: признаки дробления бизнеса»).

|

Новикова Елена Викторовна, консультант-практик, преподаватель-практик, аттестованный преподаватель Института профессиональных бухгалтеров и аудиторов России, дипломированный специалист по дисциплинам «Финансовый менеджмент» и «Внутренний аудит» (IPFM, UK) (Барнаул). |